こんにちは、不動産ライターの小花絵里(おばなえり)です。

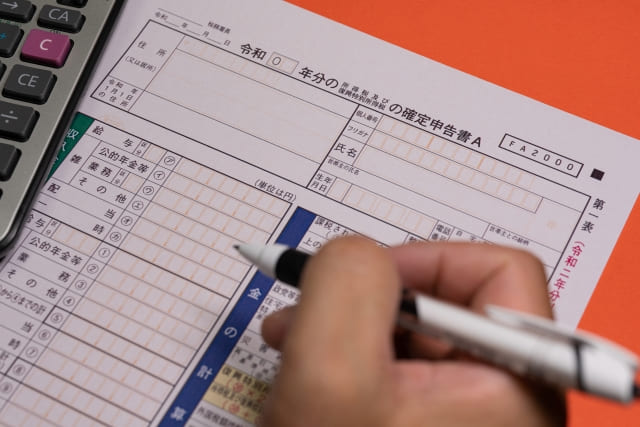

Webライターは副業・専業いずれにしても、一定額以上の所得があれば確定申告をしなければなりません。

読者さん

読者さんでも確定申告って何から始めればいいの?1人でできるのかな…

そこで今回は、Webライターの確定申告のやり方について解説します。

会社員の副業から始めて現在は専業ライターとして活動する私が、副業・専業どちらにも当てはまる注意点も解説します。これから確定申告の準備をしたい人はぜひ参考にしてみてください。

hana writing office代表。不動産業界での経験から、不動産についてわかりやすく解説する不動産ライター。大手Webメディアにも多数寄稿。執筆実績はこちら

保有資格:宅地建物取引士/賃貸不動産経営管理士/FP2級/日商簿記2級/教員免許(国語)他

Twitter:@writerERI

Instagram:@eri.writer

note:writer_eri

Webライター・ブログ運営・フリーランスなど、Webライターのお悩み相談を受け付けています!無料で相談できますので、ぜひお気軽にご利用ください♪

\ 無料&匿名で気軽に相談◎ /

副業Webライターも確定申告が必要?

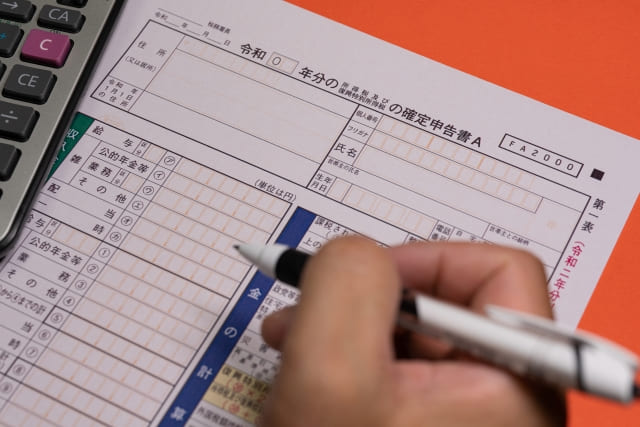

確定申告とは、1年に1回所得税の精算をするために必要な売上や経費を税務署に申告すること。1月1日から12月31日までの売上や経費を翌年2月16日から3月15日までに確定申告を行い、納税します。

一般的に、Webライターのうち次に該当する人は確定申告をする必要があるでしょう。

- (副業)年間所得が20万円を超える場合

- (専業)年間所得が48万円を超える場合 など

※年間所得=1月1日から12月31日までの売上から経費を差し引いたもの

ここでの「売上」はWebライターのみを指しているわけではありません。他にブログやアフィリエイトなどの収入があれば、売上として計上します。

したがって、副業での年間所得が20万円を超える方は、確定申告する必要があるでしょう。

副業Webライターで月5万円、年間60万円稼いでいた時は確定申告していました。経費を差し引いても20万円は超えていたので…。

ちなみに、上記の所得より低い場合でも確定申告すれば源泉徴収された税金が戻ってくる可能性があります。

上記の他にも「給与収入が2,000万円超」「所得税の猶予を受けている」など、確定申告をする必要のある人が決められています。詳しくは、国税庁のWebサイトをご覧ください。

- 年末調整に必要な書類を会社に提出し忘れていた

- 年末調整できない控除を活用したい(医療費控除など)

- 所得税がかからない所得だけどクライアントから源泉徴収されている など

基本的には、所得に関わらず確定申告しておいた方が良さそうですね。

Webライターの確定申告のやり方

ここでは、Webライターの確定申告のやり方について解説します。

初めて確定申告をする人にもわかりやすく解説しますので、確定申告が必要かもしれないとお悩みの方は、ぜひ参考にしてみてください。

STEP1:確定申告の準備をする

- 開業届の提出

- 白色申告or青色申告の選択

- 会社から源泉徴収票を受け取る

副業・専業どちらの場合も、開業届を提出するか・白色申告と青色申告のどちらを選択するか考えておきましょう。

ちなみに、青色申告の対象となる所得は「事業所得」「山林所得」「不動産所得」のみ。したがって、Webライターを「事業」として行っていない場合は、白色申告することになるでしょう。

私の場合、副業ライター時代は白色申告、開業届を出して専業ライターになってからは青色申告しています。

Webライターが開業届を提出するメリット・デメリットやWebライターの青色申告について知りたい方は、こちらの記事もご覧ください。

STEP2:今年度の売上を計算する

その年の1月1日から12月31日までの売上を計算します。

売上を計上する日は「売上が確定した日」です。Webライターの場合は、クライアントの検収が終了した日となることが多いでしょう。

たとえば12月30日に執筆作業が終わっても、クライアントの検収が終わって売上確定したのが翌年1月10日であれば、翌年の売上になるということですね!

企業から受け取る「支払調書」や取り交わした「契約書」などの書面がある場合は、報酬や会社情報など確定申告に必要な情報の記載があるので大切に保管しておきましょう。

クラウドワークス

![]()

![]()

一方、ランサーズでは源泉徴収機能を利用した依頼の場合に「支払調書の発行依頼」が可能です。ただし、発行依頼はできるものの、クライアントに支払調書の発行義務はないことに注意しましょう。

【クラウドワークス】支払調書の発行方法(クリックすると開きます)

源泉徴収されている場合は「帳票メニューを表示する」→「支払調書」より発行できます。

STEP3:今年度にかかった経費を計算する

続いて、1月1日から12月31日までの1年間にかかった経費を計算します。Webライターが経費として計上できるものの例として、以下のものが挙げられます。

- 仕事で使うパソコン購入費

- 仕事で使うネット料金

- 仕事で使うスマホ料金

- 仕事で利用した電気代

- 参考書籍の購入

- クラウドソーシングのシステム手数料

- 交通費

- 取材・打ち合わせに利用したカフェ代 など

ここで注意して頂きたいのが、経費計上できるのはあくまで「Webライターの仕事として」使っている場合です。

パソコンやスマホ、電気代など、仕事とプライベートで共用している場合は、その割合に応じて按分(使用時間などの基準を用いて割り振ること)しなければなりません。

私の場合、主に自宅でWebライターの仕事をしているので、ネット料金や電気代は按分したものを経費として計上しています。

また、経費として計上する場合は、領収書など「支払いの根拠となるもの」を必ず保管しておきましょう。

青色申告の場合は最低7年間、白色申告の場合は最低5年間(消費税課税事業者は最低7年間)の保管期間が定められています。

私は年度ごとにファイルを作って、領収書などを保管しています!

STEP4:各種控除に必要な書類を準備する

- 医療費控除

- 寄付金控除(ふるさと納税など)

- 小規模企業共済等掛金控除(iDeCoなど)

- 生命保険料控除

- 地震料保険控除 など

売上から経費を差し引いて残った所得から、さらに「控除」として所得から差し引くことのできる項目があります。

会社員で年末調整されている場合は源泉徴収票に控除される金額が記載されているため、手元に準備しておきましょう。ただし、医療費控除・寄付金控除・雑損控除は年末調整できないので確定申告が必要です。

STEP5:確定申告書を作成する

確定申告書は、手書きもしくは国税庁のWebサイト「確定申告書等作成コーナー」で作成できます。

国税庁の確定申告書等作成コーナーで作成した場合は、印刷したものを税務署に郵送or持参、もしくはオンラインで確定申告できるe-Taxを利用してネット上で提出します。

私はe-Taxで提出しています。自宅で確定申告が終わるのでラクですよ!

なお、青色申告を選択している場合は「損益計算書」「貸借対照表」といった決算書の提出が必要です。計算ミスを防ぐ・会計業務の時間短縮などの面から、会計ソフトの利用をおすすめします。

会計ソフトの中には、銀行口座やクレジットカードを連携させて自動でデータ収集するものがあり便利ですよ。

STEP6:税務署に提出する

税務署に郵送or持参、もしくはe-Taxでの電子申告で確定申告を行います。

毎年1月1日から12月31日までの売上などの情報を記載して、翌年の2月16日~3月15日の間に確定申告を行い、納税します。期日までに確定申告を終えられるように、早めに準備をしておきましょう。

Webライターにおすすめの会計ソフト

「初めての確定申告を1人で行うのは不安…」という方は特に、クラウド会計ソフトを利用することをおすすめします。

- 簿記の知識がない人でもわかりやすい操作画面

- 会計業務にかかる時間を短縮できる

- 計算ミスを防ぎやすい

- オンライン上でデータ管理ができる

- 無料お試し期間がある

私は確定申告にかける時間や手間を軽減させるために会計ソフトを利用しています!

これから確定申告をするWebライターにおすすめのクラウド会計ソフトは、次の4種類です。

| やよいの白色申告オンライン | やよいの青色申告オンライン | マネーフォワードクラウド確定申告

| |

|---|---|---|---|

| 最低価格の料金プラン(税抜) | 無料(フリープラン) | 初年度無料、次年度は年間8,000円(セルフ) | 月800円~(パーソナルミニ) |

| 確定申告書の作成 | |||

| クレジットカード・銀行口座と同期 | |||

| 確定申告の種類 | 白色申告 | 青色申告 | 青色申告 白色申告 |

| サポート | ※電話・メール・チャットによるサポートは有料プランのみ(ベーシックは操作方法のみ) | ※電話・メール・チャットによるサポートはベーシック・トータルプランのみ(ベーシックは操作方法のみ) | メール・チャット ※サポートは操作方法のみ |

| 無料お試し | ・永年無料のフリープランあり ・ベーシックプラン・トータルプランは初年度半額 | ・1年間無料(セルフプラン) ・ベーシックプラン・トータルプランは初年度半額 | 最大1か月無料(パーソナルプラン) |

| おすすめの人 | ・白色申告をする人 ・今後青色申告にする可能性がある人 ・無料で会計ソフトを利用したい人 | ・1年間じっくり使い心地を試したい人 ・できるだけ費用を抑えたい人 ・少しは簿記の知識がある人 ・「やよいの白色申告オンライン」から引継ぎしたい人 | ・マネーフォワードクラウド各種サービスと連携したい人 ・少しは簿記の知識がある人 ・「 |

| 詳細を見る | 詳細を見る | 詳細を見る

|

- なるべく費用を抑えたい&コスパ重視:やよいの白色申告オンライン

- マネーフォワード各種と連携したい:マネーフォワードクラウド確定申告

- 確定申告のサポートを受けたい:やよいの白色申告オンライン

会計ソフトについてさらに詳しく知りたい方は、こちらの記事もご覧ください。

Webライターは青色申告と白色申告どちらにすべき?

| 青色申告 | 白色申告 | |

|---|---|---|

| 対象者 | 事業所得・不動産所得・山林所得がある人 | 青色申告の承認を受けていない人 |

| 申請手続き | 事前に「青色申告承認申請書」を提出して承認を受ける | 特になし |

| 記帳方法 | 簡易簿記(10万円控除)・複式簿記(55・65万円控除) | 簡易な方法による記帳 |

| 確定申告の提出書類 | 確定申告書B 青色申告決算書(※10万円控除の場合は貸借対照表がなくても可) その他添付書類 | 確定申告書B その他添付書類 |

| 特典 | 青色申告特別控除(最大65万円) 青色事業専従者給与 貸倒引当金 純損失の繰越しと繰戻し | – |

両者の違いを簡単にいえば、対象者が限定されていて記帳に手間がかかるけれど節税効果の高い特典があるのが「青色申告」、特典はないけれど誰でも選択できて青色申告よりは記帳の手間がかからないのが「白色申告」です。

青色申告にすると事務負担は大きくなるけど、所得控除されて支払う税金が安くなりやすいのですね!

ただし、青色申告を選択できるのは、事業所得・不動産所得・山林所得のある人のみ。つまり、Webライターを事業として行っている場合でないとそもそも対象とならないことに注意しましょう。

さらに、青色申告にするためには事前に「青色申告承認申請書」を管轄の税務署に提出しなければならないことにも注意が必要です。

Webライターが確定申告をするときの注意点

ここでは、Webライターが確定申告をするときの注意点について解説します。

副業・専業どちらも当てはまる注意点についても解説しますので、これから確定申告の準備を始めようと考えている人は、ぜひ参考にしてみてください。

- 領収書等をきちんと保管する

- 青色申告する場合は事前に書面提出が必要

- 副業が会社にバレたくない人は、住民税「自分で納付」を選択する

- わからないことがあれば税務署等に確認する

- 確定申告の期限を厳守する

領収書等をきちんと保管する

経費として計上するためには、支払いの根拠となるもの(領収書等)が必要となります。

Webライターの仕事に関連する支払いがあった場合は領収書等を受け取り、大切に保管しておきましょう。

ちなみに、確定申告の際に領収書等の提出は不要ですが、税務調査などがあれば提出を求められる可能性があります。

私の場合、経費になりそうなものはすべて領収書をもらっています。その中から経費にできるものだけを計上しています。

領収書等があればすべて経費にできるわけではありません。業務に必要なものでなければ認められないので、不安に感じる方は税務署等に確認しましょう!

青色申告する場合は事前に書面提出が必要

青色申告を選択すると、最大65万円の所得控除など様々な税制優遇が受けられます。

しかし、青色申告を選択するためには、事前に税務署長宛に「青色申告承認申請書」の提出が必要です。

青色申告をすることができる人は「事業所得」「不動産所得」「山林所得」のある人のみです。したがって、Webライターを「事業として」行う人が対象となることに注意しましょう。

私の場合、副業ライター時代は「雑所得」として計上していたので青色申告できませんでした。

Webライターが青色申告をするメリット・デメリットについては、こちらの記事もご覧ください。

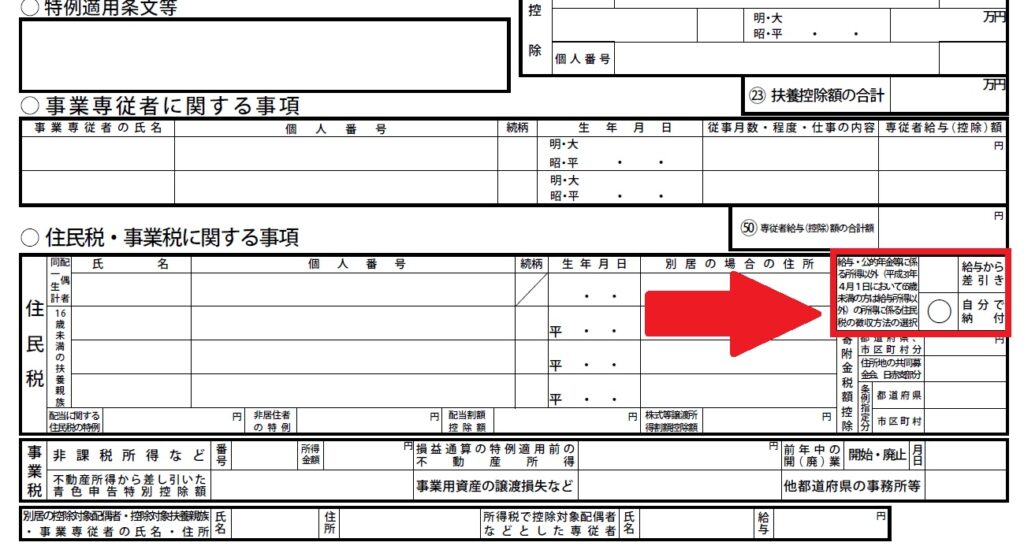

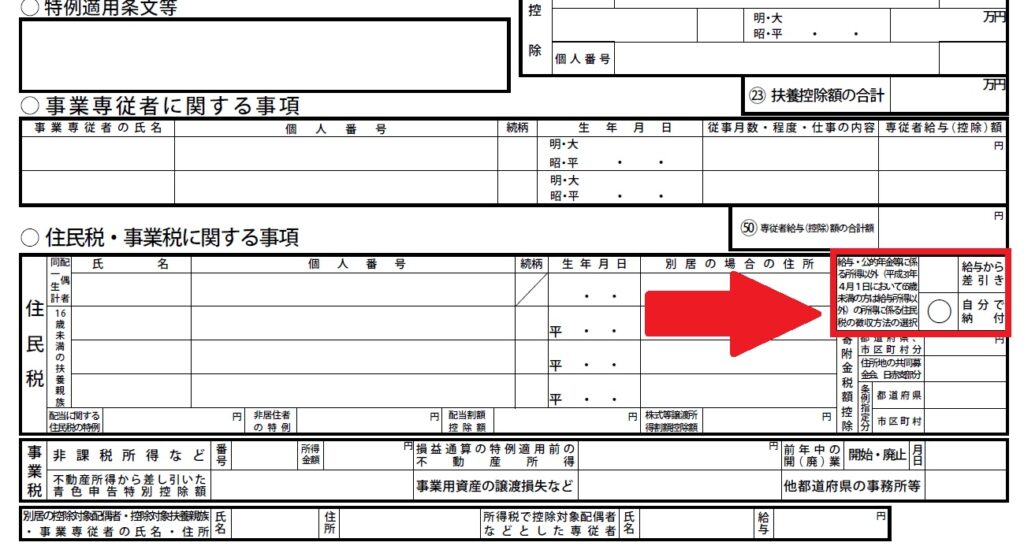

副業が会社にバレたくない人は、住民税「自分で納付」を選択する

副業をしていることが会社にバレたくない人は、確定申告の際に住民税を「自分で納付」を選択しましょう。

「自分で納付」を選択した場合は、住民税の納付書が自宅に届きます。

もう1つの項目「特別徴収」にした場合は住民税が給与から天引きされることになるため、収入が増えて住民税が高くなることから副業がバレる可能性があるのです。

副業ライター時代は「自分で納付」を選択して、自宅に届いた納付書から住民税の支払いをしていました。

副業がバレるきっかけは住民税の支払い以外にも様々なケースが考えられます。会社とトラブルになりたくない人は会社の許可を得てから副業するとよいでしょう。

わからないことがあれば税務署等に確認する

確定申告に関して何かわからないことがあれば、自分の中で勝手に結論付けるのではなく税務署や税理士といった専門家にきちんと確認しましょう!

先ほども解説したように、確定申告の目的は、1年間の所得を正しく申告して適切な納税額を計算することにあります。

正しく申告できないと、修正申告や税務署長が更生を行う場合に加算税が賦課されてしまう可能性があるので注意が必要です。

確定申告の期限を厳守する

1月1日から12月31日までの1年間の所得について、翌年2月16日から3月15日までの間に確定申告をして納税することになっています。

期限を過ぎてしまうと、無申告加算税や延滞税といったペナルティを課される可能性があるので注意が必要です。

定期的に記帳しておくと確定申告の時期に慌てずに済みますよ。私は月初に前月分の取引をまとめています。

期限内に確定申告ができなかった場合は、気付いた時からできるだけ早く申告してください。遅れてしまった事情によっては所轄税務署長に申請することで個別延長が認められるケースがあります。詳しくは、税務署に確認しましょう。

副業Webライターもきちんと確定申告と税金の知識を身に付けよう

私は月初に前月分の取引などをまとめて会計ソフトに入力しています!

確定申告のやり方に不安を感じている人、簿記の知識があまりなくて決算書の作り方がわからない人は、会計ソフトの利用がおすすめです!

確定申告に備えて、早めに準備することが大切です。ぜひこの機会に、無料お試ししてみてください。

- やよいの白色申告オンライン

- やよいの青色申告オンライン

- マネーフォワードクラウド確定申告

- 複数の税理士から自分に合う人を探したい

- 税理士費用をもう少し安く抑えたい

- 面倒な確定申告を丸投げしたい

上記の人は、税理士紹介サービス【税理士ドットコム

登録税理士は全国で6,400人以上、累計実績226,000件以上、東証グロース上場企業である弁護士ドットコム株式会社が運営している信頼性の高いサービスです。

税理士の紹介は何回でも無料、まずは無料登録をしてあなたに最適な税理士を探してみましょう!

\ あなたに最適な税理士を無料でご紹介 /